Finans er en tidsmaskin. Sånn sett passer det bra at når Framtiden i våre hender (FIVH) vil få gjennomslag, retter de blikket mot bankene. Bankene er dessuten sentrale i hele det kapitalistiske samfunnsmaskineriet. Genovesiske banker finansierte Columbus’ reiser og dannet grunnlaget for folkemord og utplyndring i Amerika, engelske investorer fikk fart på bomullseksport fra USAs slaveplantasjer og DnB tilbyr betalingsutsettelse via Cresco Card til dem som kjøper ny skjerm når Elkjøp arrangerer Black Friday. I flere tusen år har bankene muliggjort aktivitet i øyeblikket med forventninger om inntjening siden. Med Etisk bankguide Norge, ønsker FIVH å dreie denne kraften i etisk retning. Samarbeidspartneren er Forbrukerrådet, og den som skal endre bankenes praksis i ønsket og etisk retning, er «forbrukeren». Med det gir FIVH og Forbrukerrådet folk en voldsom oppgave som bankkunder. I en rolle der de er svake og møter sterke institusjoner som individer, i en relasjon hvor det som er på spill for eksempel er mulighet for å kjøpe nytt hus, forventes folk å tvinge banker til å endre forretningsmodell.

Om skribenten

Karl-Fredrik Tangen er samfunnsgeograf og førstelektor ved Høyskolen Kristiania. Han har jobbet i reklamebransjen og som strategirådgiver.

Påstanden om at finans er en tidsmaskin, er hentet fra finansprofessor William N. Goetzmanns bok «Money Changes Everything». Om ikke «alt», argumenterer han godt for at «makten som gjør det mulig for finans å få i stand slike viktige endringer i verden [som å etablere Athen som stormakt] ligger i dens evne til å flytte økonomisk verdi framover og bakover i tid». Denne makten gjør det mulig å bruke enorme ressurser på å lete etter olje, kutte skog for å lage beitemark og å kjøpe inn store flåter av fly for transkontinentale reiser, altså slike ting FIVH er negative til. Billige penger åpner for kapitalistisk utplyndring av naturen, herunder mennesker, som Ray Patel og Jason W. Moore skriver i boka «A History of the World in Seven Cheap Things». Men bankdrift er ikke et umoralsk prosjekt. De samme mekanismene som finansierer slavehandel og krig, kan finansiere vanntilførsel og sykehus. Uansett godheten i det banker finansierer, er banker amoralske institusjoner. De er drevet av profittlogikk. Den etiske bankguiden ser ut til å være laget for å skape effektiv forbrukeraktivisme nettopp ved å true profitten. Bankene skal dreies fra det onde mot det gode med trussel om at de kan miste kunder og inntekter.

Få de viktigste sakene fra Pan en gang i uka på mail. KLIKK HER

Hva som betraktes som godt og dårlig, kommer fram i kategoriene bankene vurderes etter. «Etisk bankguide er en omfattende undersøkelse basert på offentlig tilgjengelig informasjon om bankenes etikk- og bærekraftsarbeid. Bankene er vurdert ved hjelp av 1084 sammenlignbare indikatorer fra Fair Finance Guide International», forteller guiden. Blant det som vurderes er hvilke økonomiske aktiviteter bankene kan bidra til å finansiere, hvordan de forholder seg til menneskerettigheter og hvordan de jobber med klimaendringer. Lista er lang, og mange av sakene er kompliserte. Investeringer i atomkraftverk betraktes for eksempel ikke som en satsing for en framtid uten fossilt brennstoff, mens investeringer i vindmøller gjør det. Begge metodene er omstridte, og diskusjonen viser hvor vanskelig det er å sette seg selv i posisjonen som etisk overdommer.

Kompleksiteten i de 1084 punktene gjør det vanskelig å vurdere konkretene i de etiske vurderingene, men jeg har få problemer med å tro mer på Forbrukerrådet og FIVH enn på bankene selv når det gjelder vurdering av bankenes etikk. Vanskeligere er det at den offentlig tilgjengelige informasjonen fra de 14 bankene i stor grad er bankenes egne retningslinjer. De er ikke noe speilbilde av bankenes praksis. Men det store ankepunktet jeg har mot guiden, er den manglende realismen i en tro på at forbrukere i første runde skal sende melding til egen bank for å gjøre den mer etisk, og i andre runde bytte bank.

Det store ankepunktet jeg har mot guiden, er den manglende realismen i en tro på at forbrukere i første runde skal sende melding til egen bank for å gjøre den mer etisk, og i andre runde bytte bank.

Det må være forbrukerens sentrale plass som åpner for at Forbrukerrådet stiller seg bak guiden. Nettsidene til Etisk bankguide gir en beskrivelse av hvordan det er tenkt at guiden skal brukes: «Via hjemmesiden til Etisk bankguide skal norske forbrukere enkelt kunne sjekke sin egen bank, og sammenligne resultater og score mellom banker. Egne linker gjør det mulig å sende meldinger til bankene om at man enten er fornøyd eller misfornøyd med resultatene, og Etisk bankguide skal også kunne være første steg på veien dersom man ønsker å bytte til en annen bank.»

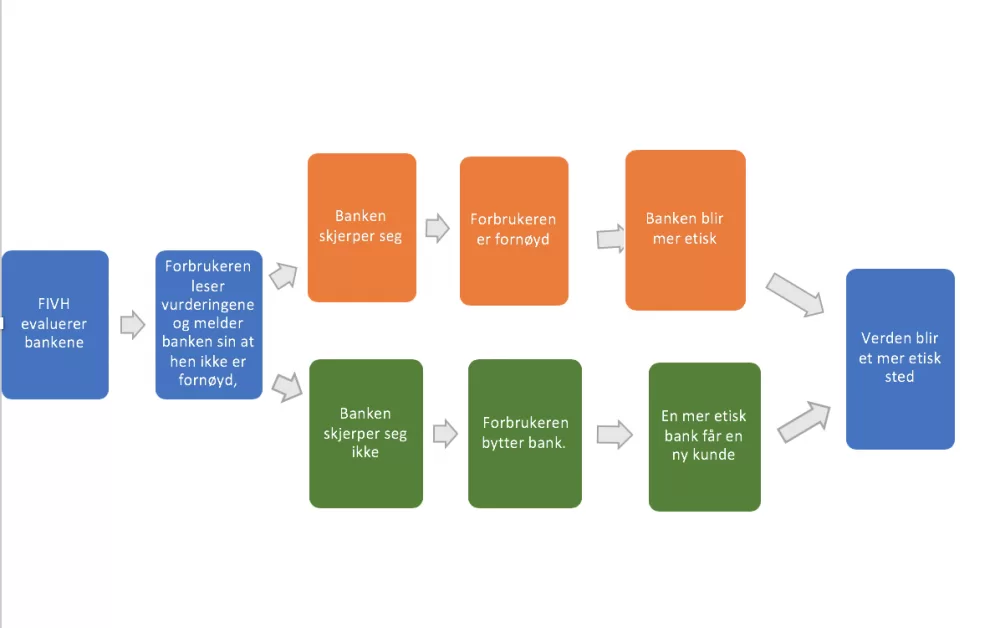

Prosessen har to alternativer. 1: FIVH evaluerer bankene, 2: Forbrukeren leser vurderingene og melder banken sin at hen ikke er fornøyd, 3: Banken skjerper seg, 4: Forbrukeren er fornøyd. 5: Verden er et mer etisk sted fordi banken blir mer etisk. Eventuelt 3: Banken skjerper seg ikke. 4: Forbrukeren bytter bank. 5: Verden er et bedre sted fordi en mer etisk bank får en ny kunde.

(Saken fortsetter under illustrasjonen.)

| Nestlé

| NestléKort oppsummert er det helt urealistisk at nok mennesker, uten annen koordinering enn muligheter for å klikke seg rundt på en nettside de i tillegg må følge opp over tid, vil begi seg inn i dette på måter som gjør at bankene endrer seg eller taper penger. Det er mulig å tenke seg at prosjektet kan påvirke etiske refleksjoner i bankene og bevisstgjøre forbrukerne hva de skal se etter ved banken sin. Men prosjektet ser ut til å mangle et realistisk bilde av hva mennesker gjør i forbrukerrollen. For i sin forbrukspraksis tenderer folk til å være politiske kun når de samtidig kan være opptatt av det nære og konkrete.

Et kjent historisk eksempel på oppmerksomhet som endret næringslivets praksis via forbrukere, er effekten av Upton Sinclairs bok Jungelen. Boka kom i 1906, og Sinclair tok for seg slakteindustrien i Chicago sett fra slakteriarbeidernes perspektiv. Den vakte voldsomme bølger, mengder av presseoppslag i store deler av verden og det kom lovendringer i kjølvannet av boka. Allikevel mente forfatteren at boka var en fiasko, for «oppmerksomheten hadde blitt rettet feil vei», som Sissel Myklebust skriver i Arr nr 2-3 2007 i en artikkel om bokas effekt. Problemet til Sinclair var at mens hensikten med boka var å bevisstgjøre folk om arbeidsforhold, fikk det han skrev om dårlig hygiene ved slakteriene, og hvordan den gjorde kjøttproduktene farlige for folk, all oppmerksomheten.

Med den etiske bankguiden møter FIVH og Forbrukerrådet noe av det samme problemet som Sinclair. Ingen var uenige i at arbeiderne burde ha det bra på slakteriet, men det var ikke viktig nok til å skape reaksjoner. Dessuten var det litt ubehagelig å tenke på, for lav lønn og usikre arbeidsforhold holdt kjøttprisene nede. På samme måte er det lett å la være å tenke på at DnB finansierer rørledninger i Nord-Dakota på tvers av urbefolkningsinteresser og på bekostning av miljøet dersom de tilbyr den laveste lånerenta. Ved å offentlig trekke seg fra prosjektet av hensyn til urbefolkningen, og samtidig finansiere bedrifter som jobbet med prosjektet demonstrerer banken for øvrig flott at den er villig til å si det som må sies på tvers av at den gjør hva profitten krever.

Det er lett å la være å tenke på at DnB finansierer rørledninger i Nord-Dakota på tvers av urbefolkningsinteresser og på bekostning av miljøet dersom de tilbyr den laveste lånerenta.

En av grunnene til at Jungelen endret lovverk og bransjepraksis, var alle presseoppslagene boka fikk. Den bidro til at pressen skjønte «hvor godt stoff forbrukerspørsmål var». Fortsatt er forbrukerjournalistikk godt stoff, og bankrelaterte saker er en del av denne journalistikken. For eksempel dukker det opp 5266 oppslag i mediebasen Retriever der «forbrukerøkonom» er nevnt. «Forbrukerøkonom» er en slags pr-økonom for bankene de jobber i. Ikke minst tar de opp moralske spørsmål, for eksempel om hvordan folk må bli mer bevisste ved bruk av forbrukskreditt solgt av de samme bankene. «Etisk bankguide» har på sin side fått 106 treff. Disse tallene kan ikke direkte settes opp mot hverandre, men de demonstrerer hvilken massiv offentlig kraft den etiske guiden står opp imot i møte med bankenes PR og reklame, og dessuten i alle kontaktpunktene bankene har med nettbank og kundemøter.

«Vi er ikke smarte nok til å overlate ting til markedet», skriver Ha-Joon Chang i boka «23 Things They Don’t Tell You About Capitalism». Et av hans eksempler er hvordan finansielle verktøy for å vinne fram i markedet er så komplekse at de driver fram kriser når beslutningstagere ikke skjønner hvordan de skal bruke verktøyene. Når ikke bankens folk klarer å se konsekvensene for samfunnet av egen praksis, er det i hvert fall ikke noen grunn til å tro at «vi» som bankkunde kan vurdere bankenes etikk. En etisk bankguide er en slags vei rundt den manglende innsikten. Ved at troverdige eksperter på bank og etikk evaluerer og rangerer, tilføres forbrukere mulighet til å selv kategorisere banker etisk uten å sette seg inn i omfattende spørsmål. Men samtidig er det jo markedsmekanismer, og ikke for eksempel lovverk, den nye innsikten skal være en del av.

Den samme effekten har forøvrig merkevarer; de gjør det mulig å lage systemer for dyrt og billig, sunt og fråtsete, nytt og tradisjonelt og alle andre dimensjoner varer vurderes etter. Merkevarer erstatter at forbrukere setter seg inn i pris, helsespørsmål, historie og samtid. En mulighet merkevarelogikken gir, er å etablere nisjer av varer som tilfører et nytt vurderingskriterium og kan nå nisjer av kunder eller passe inn i en liten bit av folks forbruk. «Rettferdig», gjerne med godkjennelse fra Max Havelaar, er et eksempel på et etisk stempel som åpnet for nye versjoner av kjente varer. Kaffe og bananer kan selges som rettferdig slik at velbeslåtte idealister kan kjøpe rettferdig hele tida mens andre gjør det til bestemte anledninger. Når så Farmers coffee får et lite hjørne i kaffehylla, kan importørene fortelle at få av kundene etterspør kaffe der kaffebonden får en ordentlig del av profitten.

(Saken fortsetter under bildet.)

| Nestlé

| NestléEtisk bankguide står i fare for å bli et element i merkevarespillet. Både i Sverige og Norge er nisjebanker som satser «etisk» eller «økologisk» på topp av tabellen, og de skryter gjerne av det. Men det er litt som å sjekke hvilken bank som er best for bønder, og så vinner Landbruksbanken. Det er forståelig at banker som kommer dårlig ut mener at guidens indikatorer ikke er tilpasset variasjonen i bankenes organisasjoner og forretningsmodeller. I stedet for å ta selvkritikk fordi de blir lavt etisk rangert, svarer for eksempel Nordea med å utfordre hele modellen. Det hadde vært fint om årsaken til at DnB bykset opp mellom målingene var at de hadde skjerpet praksisen sin, men den doble standarden de demonstrerer rundt rørledningene i Dakota viser vel at de bare tilpasser vindusutstillingen et nytt blikk.

Politikk som overlater til forbrukere å få næringslivet til å vise samfunnsansvar er demokratisk fallitt. Det er å bruke markedsmekanismer der de ikke har noe å gjøre. Mandatet til Forbrukerrådet er å «arbeide for økt forbrukerinnflytelse i samfunnet, bidra til en forbrukervennlig utvikling, og fremme tiltak som kan bedre forbrukernes stilling». En etisk bankguide kan gi et viktig blikk på bankenes aktiviteter. Men det har ikke noe med forbrukerinnflytelse å gjøre at det overlates til folk som bankkunder å strigle bankene. I stedet demonstreres det hvor maktesløse folk er som bankkunder, blikket vendes vekk fra det som er problemet i forholdet mellom bankene og kundene og rangeringen gir gode salgsargumenter i en nisje av bankmarkedet. Et slikt arbeid burde blitt overlatt til bankenes interesseforening Finans Norge.